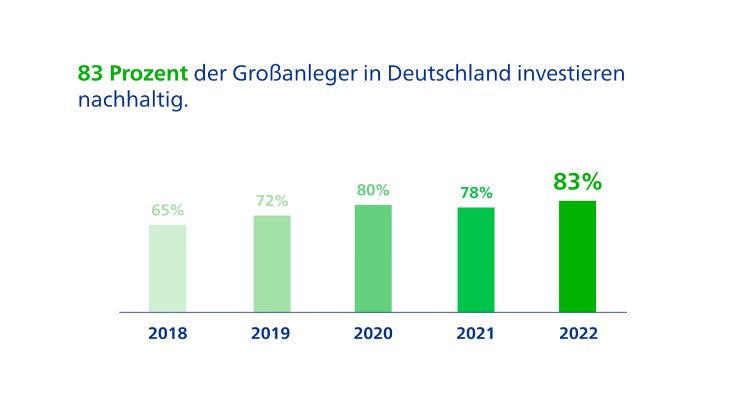

Der derzeitige Höchststand beim Anteil nachhaltig investierender Großanleger bedeutet eine Steigerung um fünf Prozentpunkte gegenüber dem Vorjahr und sogar um 18 Prozentpunkte gegenüber 2018. Mit der zunehmenden Verbreitung nachhaltiger Investments geht bei den Investoren auch ein Wandel der Einstellung einher. Erstmals ist der am häufigstem genannte Grund für die Berücksichtigung von Nachhaltigkeitskriterien die eigene Überzeugung (21 Prozent). Die Nachhaltigkeitsaktivitäten sind somit häufiger intrinsisch als durch regulatorische Anforderungen (14 Prozent) motiviert. Im Vorjahr war dagegen noch die Regulierung das wichtigste Motiv. „Bei den Investoren findet ein Sinneswandel statt. Nachhaltigkeit ist für sie nicht länger eine Pflichtübung, sondern unverzichtbarer Bestandteil der Kapitalanlage“, sagt André Haagmann, Vorstand von Union Investment mit Zuständigkeit für institutionelle Kunden.

Positive Erfahrungen in der Praxis dürften wesentlich dazu beigetragen haben, Investoren von nachhaltigen Kapitalanlagen zu überzeugen. Mehrheitlich bescheinigen die befragten Großanleger, die nachhaltig und konventionell investieren, dem nachhaltigen Portfolio eine ähnliche und sogar bessere Renditeentwicklung (69 Prozent). Lediglich fünf Prozent sehen das nachhaltige Portfolio im Hintertreffen. Ähnlich gelagert sind die Erfahrungen in Bezug auf das Risiko: 68 Prozent der Investoren stufen das nachhaltige Portfolio als ebenbürtig oder besser ein, während sechs Prozent die entgegengesetzte Meinung vertreten.

Die insgesamt im Markt angebotenen Produkte und Lösungen beurteilt eine Mehrheit der Befragten (58 Prozent) als hilfreich. Das ist ein Plus von sieben Prozentpunkten gegenüber dem Vorjahreswert. Daher überrascht auch die hohe Zufriedenheit mit nachhaltigen Investments nicht: Zwei Drittel der Befragten (67 Prozent) sind mit den nachhaltigen Kapitalanlagen in ihrem Verantwortungsbereich zufrieden bzw. sehr zufrieden. Gleichzeitig können sich nur sieben Prozent vorstellen, aus nachhaltigen Kapitalanlagen wieder auszusteigen.

Die Großanleger sind trotz der hohen Verbreitung nachhaltiger Kapitalanlagen weiterhin optimistisch in Hinblick auf die zukünftige Marktentwicklung. So erwarten 85 Prozent, dass das Volumen nachhaltiger Kapitalanlagen in den nächsten zwölf Monaten weiter wachsen wird.

Mehr Großanleger engagieren sich bei Unternehmen in ihrem Portfolio für Nachhaltigkeit

Ebenso wie die Zahl der von nachhaltigen Investments überzeugten Großanleger ist auch die Zahl derer gestiegen, die sich als aktive Aktionäre für Nachhaltigkeit engagieren. Mehr als die Hälfte der Großanleger (52 Prozent) gibt an, einen aktiven Dialog zu ESG-Fragen mit den Emittenten ihrer Anlagen zu führen. Das bedeutet eine Steigerung um 15 Prozentpunkte gegenüber dem Vorjahr. „Immer mehr Investoren wirken aktiv auf Unternehmen ein, damit diese nachhaltiger agieren. Sie leisten damit einen wichtigen Beitrag zur nachhaltigen Transformation der Wirtschaft“, betont Haagmann.

Dass viele Investoren aus Überzeugung nachhaltig anlegen, unterstreichen auch ihre Kriterien bei der Beurteilung dieser Investments. Nur für 40 Prozent der Großanleger steht bei der Bewertung nachhaltiger Kapitalanlagen die Rendite an erster Stelle. Für 60 Prozent hat dagegen die Nachhaltigkeitswirkung höchste Priorität. „Viele Investoren haben die Erfahrung gemacht, dass sich Nachhaltigkeit positiv auf Risikomanagement und Rendite auswirken kann. Daher richten sie den Blick nun verstärkt auf die Wirkung ihrer Anlagen“, erläutert Haagmann.

Investoren haben Informationsdefizite bei Regulierungsthemen

Obwohl die Großanleger in diesem Jahr als Beweggrund für ihre nachhaltigen Investments am häufigsten die eigene Überzeugung ins Feld führen, ist die Regulierung nach wie vor ein wesentlicher Impuls für sie, sich mit dem Thema auseinanderzusetzen. Allerdings zeigen die Befragungsergebnisse, dass bei Regulierungsthemen noch Informationslücken zu schließen sind. Bislang kennt nur knapp die Hälfte der Befragten (49 Prozent) die sogenannte EU-Offenlegungsverordnung (Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor). Allerdings geben 40 Prozent an, diese Verordnung bereits genau zu kennen. Über rudimentäre Kenntnisse verfügen eigenen Angaben zufolge neun Prozent.

Große Mehrheit der Befragten hält Atomkraft nicht für nachhaltig

Dagegen ist das Bild bei einem anderen Regulierungsthema vergleichsweise einheitlich. So sind sich die Investoren weitgehend einig in ihrer Haltung gegenüber der Atomkraft, die im Rahmen der EU-Taxonomie übergangsweise als nachhaltig eingestuft werden soll: 89 Prozent sind der Auffassung, dass Atomkraft nicht nachhaltig ist. „Bei unseren Nachhaltigkeitsfonds schließen wir Atomstromproduzenten seit vielen Jahren aus. An dieser Einschätzung halten wir aufgrund der Katastrophenrisiken bei Atomkraftwerken und der nicht gelösten Frage der Endlagerung fest“, sagt Haagmann.

Hinweis für die Redaktionen:

Für die diesjährige Untersuchung wurden von Januar bis April 2022 insgesamt 203 institutionelle Investoren in Deutschland befragt, die zusammen ein Vermögen von rund fünf Billionen Euro verwalten. Zu den Befragten zählten Versicherungen (Anteil: 12 Prozent), Großunternehmen (17 Prozent), Altersversorger/Pensionskassen (14 Prozent), Stiftungen/Kirchen (17 Prozent), Kreditinstitute (21 Prozent) und Kapitalverwaltungsgesellschaften (19 Prozent).